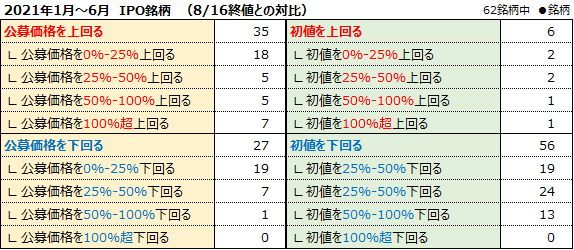

公募価格・初値・その後の株価について2021年上半期IPO銘柄で分析してみた

先日、日本経済新聞の記事紹介として「日本のIPOの問題点」という記事を紹介させていただきました。

その後も日本経済新聞では、

・『公募価格<初値』の乖離が大きい

・証券会社が既存の投資家を優遇する

・そのためベンチャー企業がIPO時に資金調達をできていない

という記事が多く見受けられます。

個人的に何となく違和感を感じた所もあり、事実を自分なり正しく分析したいと思い分析してみました。

【仮説(分析しようと思った背景)】

・証券会社のプライシングは新聞記事に記載されているように本当に妥当ではないのだろうか?

筆者個人としては妥当な価格がプライシングされていると感じている。

(何故なら公募価格の決定は証券会社のシンジケート部門が分析を重ねてプライシングしているので、妥当な金額を算定していると思っている。経験上もそうだったと判断している)

・IPOから一定期間経過すると株価は下落していく印象がある。

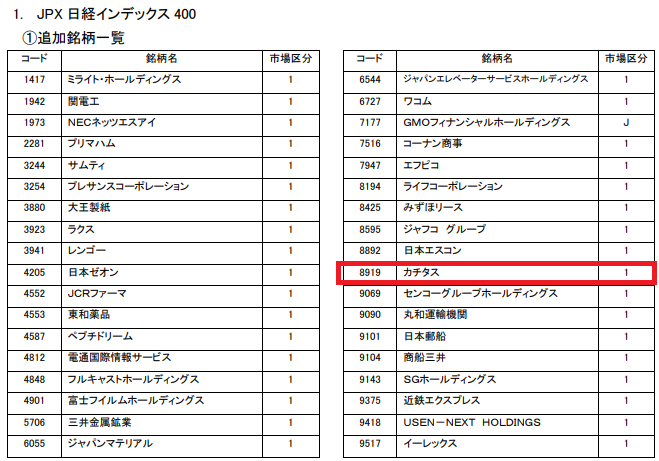

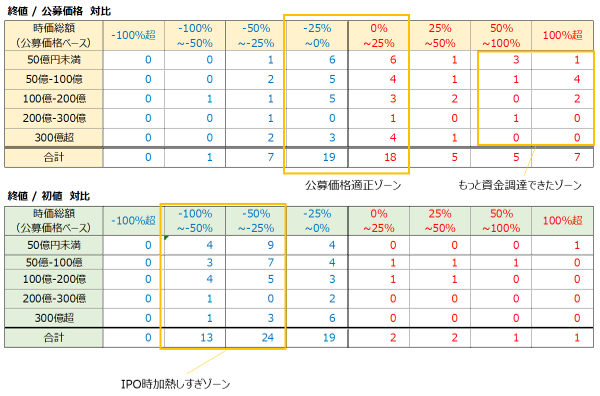

【検証①】「8/16の終値」を、「公募価格」「初値」それぞれで比較する。

・公募価格を上回る銘柄も多くあるものの、IPOディスカウント(適正価格より20%~30%安く売りだすこと)の範囲内にあるように見える。

・一方、一定期間経過後には株価が初値を下回っている会社は90%。

∴公募価格は一定にプライシングされており、一定期間を経過すると公募価格に収れんされる傾向があるのではないか。

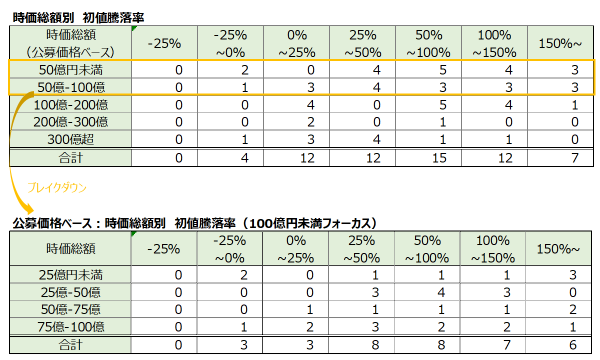

【検証②】時価総額別に比較。IPO時に募集・売出が少ないため、加熱しやすいのではないか。

また、時価総額が小さくなるほどにプライシングの難易度が上がり初値が高い銘柄が増えるのではないか。

・時価総額が大きくなるとプレIPOロードショー等を行うので初値騰落率も少なくなる傾向が確認された。

・時価総額が小さいほど投資の主体は個人投資家が中心となる。特に100億円未満は機関投資家は投資しない傾向になる。

・100億円前後でもより小さい会社でも明確に小さいから難しいということはないと判断される。

∴個人投資家が購入希望の主体となる銘柄は初値が高くなる可能性がある。(機関投資家からの購入希望が多いほど目線のズレが発生しづらい)

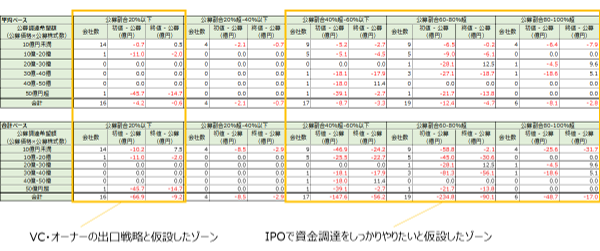

【検証③】公募の割合が少なく、VCや創業者のキャピタルゲイン目的の方が高い公募価格をつけたがる傾向があるのではないか?

・公募と売出の割合だけでは明確な傾向は確認されなかった。

・「公募価格と初値」の間には明確に逸失した調達金額があることが確認された。一方、「公募価格と一定期間経過後の株価」の観点では会社が元々希望した調達は達成できたと評価できるともいえる。

・初値との対比では62社で約500億円の逸失調達金額があることも事実。

【総括】資金調達の機会を逸していることは事実。一方、公募価格として算定した金額が低すぎるとも言い難い…。

![]()

・8/16の終値に対して、対公募価格で平均すると約30%。IPO時に言われる『IPOディスカウント』20%~30%程度と分析することも可能。

・一方、対初値対比では約25%下落しておりIPO時の一時的な過熱感で初値が上がり過ぎていると分析することも可能。

・一定期間経過後の株価は、公募価格に収れんする傾向があり、公募価格算定のプロセスが問題なのかという疑念がある。

・IPOを抽選で当たった人や証券会社で割り当てを受けた投資家が初値で売却して一時的なキャピタルゲインを得るという宝くじ的な状況になっていることが問題なのではないだろうか?

上記は、個人的な分析の結果であり、コメントは私見です。また、一切の投資勧誘行為も行っておりません。

並びに、経済環境などにより株価は変動するため、時点によって分析結果は異なりますので、その前提でご覧いただき当該情報に関連して弊社は一切責任、義務又は負担は負いません。